Cơ quan thuế trong kỷ nguyên số

Các cơ quan Thuế trên toàn thế giới đang phải đối mặt với những thách thức ở cấp độ vĩ mô và vi mô. Sự thay đổi lợi nhuận và xói mòn cơ sở thuế do toàn cầu hóa và số hóa đưa ra những thách thức tài khóa rõ ràng đối với ngành Thuế, với thiệt hại doanh thu ước tính khoảng 200 tỉ đô la trên toàn cầu.

- Chống thất thu thuế là thách thức lớn đối với nền kinh tế số

- Thanh toán không dùng tiền mặt - Thành phần cốt lõi của kinh tế số

- Nâng cấp ứng dụng thuế điện tử tích hợp trên Cổng Dịch vụ công Quốc gia

Tuân thủ và gian lận tiếp tục thúc đẩy nhu cầu về các phương pháp tiếp cận dựa trên dữ liệu và dự đoán mới. Một làn sóng dữ liệu gia tăng vừa là thách thức để quản lý, vừa là cơ hội để cải thiện đáng kể các kết quả của các cơ quan thuế.

Và ở phía ngược lại, người nộp thuế muốn cá nhân hóa và tương tác kỹ thuật số nhiều hơn, cung cấp các dịch vụ toàn diện và thuận tiện hơn được xây dựng theo nhu cầu của người nộp thuế.

Để đáp ứng những thách thức, các cơ quan Thuế đang tham gia chuyển đối số với mức độ và tốc độ thay đổi tổ chức ngày càng tăng, cùng với nhu cầu ngày càng tăng về các kỹ năng và năng lực mới - đặc biệt là liên quan đến việc áp dụng công nghệ.

Chuyển đổi số đặt ra nhiều thách thức, nhưng cũng tạo ra các cơ hội để ngành Thuế nâng cao chất lượng phục vụ doanh nghiệp, người nộp thuế. Chuyển đổi số không chỉ là thuật ngữ thông dụng (buzzword) mà là những thực tế thời hiện đại mà các cơ quan Thuế trên thế giới đang phải đối mặt.

Trong một thế giới đang gia tăng sự gián đoạn (disruption) kinh tế và kỹ thuật số, nhiều cơ quan Thuế nhận ra các mô hình thuế hiện nay và các hệ thống hỗ trợ không thể theo kịp cuộc cách mạng công nghệ đang định hình lại thế giới.

Trong khi nhiều nhà lãnh đạo cơ quan Thuế hiểu tầm quan trọng của việc thực hiện chuyển đổi số một cách nghiêm túc, thì một số rất ít đã "bẻ khóa" để mở ra một mô hình có khả năng thích nghi trong tương lai (future-proof).

Có thể khẳng định, hành vi ngẫu nhiên của thích ứng kỹ thuật số sẽ không giúp đỡ các cơ quan Thuế thành công. Các cơ quan Thuế phải chuyển từ thực hiện kỹ thuật số sang số hóa.

Tận dụng những tiến bộ công nghệ chính là cơ hội để nâng cao hiệu quả trong quản lý thuế. Hãy xem xét một số ví dụ về tác động của việc áp dụng các thực tiễn đổi mới có thể tăng doanh thu, xác nhận thuế tự động để tăng khả năng cạnh tranh quốc gia.

Hiện nay, hầu hết các tổ chức thuế trên thế giới chia các hoạt động của họ thành các hoạt động cung cấp dịch vụ và trả lời các truy vấn của người nộp thuế và các hoạt động tuân thủ.

Các công nghệ mới, như xử lý ngôn ngữ tự nhiên, nhận dạng sinh trắc học, khoa học hành vi và tăng cường các tác nhân của con người với AI và tự động hóa quy trình robot RPA có thể được áp dụng cho cả hoạt động dịch vụ và tuân thủ.

Tuy nhiên, các tổ chức áp dụng thực tiễn đổi mới sẽ không chỉ áp dụng các công nghệ mới mà còn nhận ra giá trị khi kết hợp nhiều hoạt động tuân thủ và dịch vụ với nhau bằng công nghệ chia sẻ.

Sự đổi mới này giúp nâng cao kinh nghiệm cho người nộp thuế, mang lại hiệu quả xử lý cao hơn và cung cấp trọng tâm quản lý nhắm mục tiêu rõ ràng hơn để đạt được doanh thu cao hơn.

Kết quả khảo sát cho thấy, 42% người nộp thuế đã mắc sai sót trong 24 tháng qua và 33% sai sót của người nộp thuế được phát hiện sau khi gửi đi - Ít hơn một nửa tống số sai sót đã được giải quyết trong lần tương tác đầu tiên giữa cơ quan Thuế và người nộp thuế.

Ngược lại, hơn một nửa số người nộp thuế tin rằng xác nhận tự động sẽ là cách tốt nhất để giảm hoặc loại bỏ lỗi trong tương lai. Trên thực tế, các hệ thống điện tử có thể có nhiều kiểm tra tự động nhưng vẫn phức tạp và nặng nề đối với người nộp thuế.

Điều cần thay đổi là các dịch vụ kỹ thuật số phải được thiết kế tập trung vào khách hàng mà họ phục vụ, dự đoán nhu cầu, mức độ hiểu biết và thông tin có sẵn của họ.

Thiết kế dịch vụ để tạo ra các dịch vụ và trải nghiệm tốt hơn cho người dùng và nhân viên, bao gồm các cuộc khảo sát để đánh giá sự hài lòng của người nộp thuế và nhân viên; đồng thiết kế các phần trải nghiệm người nộp thuế với các phân khúc người nộp thuế khác nhau; trao đổi với người nộp thuế để hiểu cách họ tương tác với hệ thống thuế; tạo sandbox mô phỏng để kiểm tra ý tưởng và sản phẩm và nhận phản hồi từ người dùng.

Đây là cách tiếp cận toàn diện trong khi thiết kế các dịch vụ để thực sự tận dụng tối đa việc số hóa các dịch vụ thuế và giảm sai sót của người nộp thuế. Kết quả khảo sát tại Úc, sau khi áp dụng chương trình đổi mới khởi xướng năm 2015, cho thấy: những người được hỏi có nhiều khả năng đã không gặp sai sót trong hai năm qua (80% so với 72% tổng thể), có một sai sót được giải quyết trong lần tiếp xúc đầu tiên (54% so với 45% tổng thể ) và thấy dễ dàng để giải thích một sai sót với cơ quan Thuế của họ (75% so với 55% tổng thể).

Ngoài việc cải thiện doanh thu và số liệu tuân thủ, việc giảm sai sót sẽ giảm bớt áp lực cho lực lượng lao động. Hàng triệu chỉnh sửa không cần thiết sẽ kéo năng suất và tinh thần của nhân viên đi xuống.

Bởi vì, ít hơn một nửa số lỗi được giải quyết trong lần tương tác đầu tiên giữa cơ quan Thuế và người nộp thuế, do đó, các hệ thống được thiết kế tốt có thể ngăn ngừa sai sót của người nộp thuế sẽ giúp nhân viên tăng thêm giá trị bằng cách dành nhiều thời gian hơn để tập trung vào các ưu tiên tác động cao hơn.

Trên toàn cầu, hơn một phần ba (38%) người nộp thuế không tự tin họ thao tác đúng khi nộp thuế. Với cách tiếp cận thiết kế dịch vụ mạnh mẽ, theo thời gian, các cơ quan Thuế có thể hy vọng sẽ giảm đáng kể các sai sót của người nộp thuế, đồng thời làm tăng sự chắc chắn của người nộp thuế.

Sự trưởng thành của các chatbot ngôn ngữ tự nhiên hoặc trợ lý ảo cũng sẽ giúp cải thiện sự chắc chắn và giảm sai sót. Với sự trợ giúp của học máy, các công nghệ này ngày càng có khả năng cá nhân hóa thông tin theo các kịch bản riêng và do đó cung cấp hỗ trợ hữu ích hơn, đóng vai trò là trợ lý có khả năng trong quá trình tương tác với người nộp thuế.

Việc tự động hóa này đòi hỏi phải tinh chỉnh liên tục vì người nộp thuế và việc quản lý thuế thay đổi theo thời gian. Tuy nhiên, độ rộng và độ sâu của các khả năng này đang mở rộng và đồng thời trở nên dễ dàng hơn để đào tạo, điều chỉnh và cập nhật chúng. Trợ lý ảo có khả năng trở thành không thể thiếu đối với các cơ quan Thuế hiện đại và hy vọng điều này sẽ giảm đáng kể sai sót của người nộp thuế.

Nhìn chung, với thiết kế dịch vụ tốt hơn và công nghệ tiến bộ, kết nối với cơ quan Thuế sẽ trở nên trực quan, tương tác và hỗ trợ hơn cho người nộp thuế - giúp việc tuân thủ dễ dàng hơn.

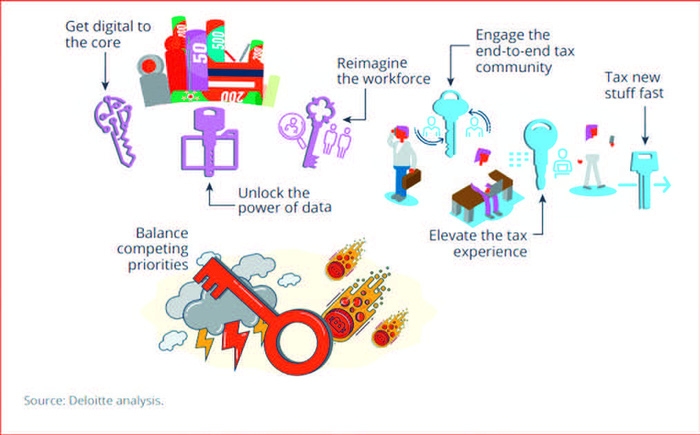

Các cơ quan Thuế sẽ thiết lập các tiêu chuẩn mới về tuân thủ và có các hoạt động hiệu quả hơn, trong khi người nộp thuế sẽ hài lòng hơn với dịch vụ, tuân thủ nhiều hơn và ít gánh nặng hơn bởi hệ thống thuế. 7 chìa khóa chuyển đổi số thành công

Vậy các cơ quan Thuế có thể làm gì để thành công bắt kịp với sự thay đổi công nghệ nhanh chóng và kỳ vọng của công dân? Bảy chìa khóa sau có thể hướng dẫn hành trình chuyển đổi số cho các cơ quan Thuế.

1. Lấy kỹ thuật số làm cốt lõi

Các cơ quan Thuế có thể bắt đầu bằng cách sửa đổi những tồn tại trong nội bộ, bao gồm chuyển đổi các chức năng cơ bản của quản lý thuế. Nhiều cơ quan Thuế đã áp dụng cách tiếp cận từng phần để thực hiện các hoạt động dựa trên kỹ thuật số, xây dựng các sản phẩm kỹ thuật số độc lập trên nền tảng cũ, tuy nhiên việc này đã đặt ra những thách thức về chi phí, dễ sử dụng và không tương thích với các công nghệ mới.

Việc xây dựng hệ thống thực sự kỹ thuật số sẽ đòi hỏi một cách tiếp cận đa dạng, bao gồm tự động hóa quy trình xem xét việc nộp thuế và áp dụng các phương pháp linh hoạt, theo mô đun vào kiến trúc hệ thống để đáp ứng các yêu cầu thay đổi chính sách.

2. Mở khóa sức mạnh của dữ liệu

Các giao dịch kinh tế số - thu nhập lương, bán hàng, ngôn ngữ tự nhiên... đã đem lại dữ liệu cho cơ quan Thuế. Mặc dù các cơ quan Thuế bắt buộc phải hiểu được lượng dữ liệu khổng lồ này, nhưng nhiều trong số chúng không được tận dụng tốt nhất, đặc biệt là khi dữ liệu bị kẹt trong các hệ thống silo và truyền thống.

Với một nền tảng chuyển đổi số và có được dữ liệu đúng, các nhà lãnh đạo cơ quan Thuế sau đó có thể mở khóa sức mạnh của các loại dữ liệu mới, trong khi bảo vệ quyền riêng tư của các thành phần và phục vụ lợi ích công cộng.

3. Xây dựng lại lực lượng lao động

Con người là sức mạnh lớn nhất của một tổ chức. Tuy nhiên, tìm được nguồn nhân tài phù hợp có khả năng làm việc với dữ liệu phức tạp, quản lý nền tảng kỹ thuật số và lãnh đạo nhóm hiệu quả đang ngày càng trở nên khó khăn.

Các cơ quan Thuế cần xem xét lại mức độ cạnh tranh các đề xuất giá trị đối với các nhân viên hiện tại và tương lai và đánh giá lại mọi khía cạnh của quản lý tài năng, bao gồm tuyển dụng, thuê mướn, phát triển kỹ năng, thăng tiến và chuyển đổi nghề nghiệp.

Họ cũng có thể khai thác nguồn nhân lực từ bên ngoài, bao gồm các giải pháp cộng đồng, hợp tác sáng tạo với những đối tác khác trong hệ sinh thái thuế và lao động kỹ thuật số, để có thể nâng cao năng lực của nhân viên.

4. Nâng cao kinh nghiệm về thuế

Thuế có thể không bao giờ trở thành tương tác yêu thích của công dân với chính phủ. Kinh nghiệm cho thấy phải tạo sự thuận lợi hơn cho công dân, thông qua việc giảm các tính toán thủ công, truy cập thông tin tốt hơn hoặc giao diện thiết kế thân thiện với người dùng, thì công dân ngày càng nâng cao tính tuân thủ thuế.

Con đường rõ ràng nhất để nâng cao trải nghiệm thuế là bằng cách gặp gỡ công dân nơi họ đang ở: trên điện thoại di động, trong hộp thư email hoặc thông qua các thiết bị nhà thông minh. Tuy nhiên, việc thực hiện những thay đổi này sẽ đòi hỏi các khả năng kỹ thuật số lớn, chỉ có thể được xây dựng thông qua đầu tư được cân nhắc cẩn trọng.

5. Công cụ Thuế mới

Các cơ quan Thuế đang đứng trước vấn đề thuế các dịch vụ kỹ thuật số, nhưng hiện tại các chỉ dẫn luật pháp và các quy định không được thiết kế với thực tế kỹ thuật số này. Cách đúng đắn để đánh thuế mô hình kinh doanh chưa từng có trong quá khứ là gì?

Có thể là cách tiếp cận thuế linh hoạt năng động thúc đẩy phát triển phần mềm và kỹ thuật hệ thống, giải quyết các mô hình rủi ro mới nổi bằng cách triển khai các hệ thống đáp ứng các mô hình văn hóa và khai thác.

Các cơ quan Thuế phải tăng cường khả năng hiểu, theo dõi và sử dụng công cụ thuế mới của họ một cách nhanh chóng và chính xác. Công cụ này bao gồm cả từ bán đồ trang sức qua Instagram, cho thuê căn hộ qua Airbnb, đến các hình thức khác nhau của công việc ngắn hạn (gig work) được phân phối qua các nền tảng toàn cầu ảo.

6. Nắm bắt cộng đồng thuế đầu cuối

Không chỉ các cơ quan Thuế phải thỏa thuận với công dân, các cơ quan chính phủ, các công ty tư nhân và các thành viên khác của xã hội dân sự, họ còn phối hợp với các cơ quan Thuế thuộc các khu vực pháp lý khác nhau, địa phương, khu vực và toàn cầu. Do đó, họ cần hiểu làm thế nào để trở thành một phần tốt nhất trong hệ sinh thái này.

Các bước mà họ có thể thực hiện theo hướng này bao gồm lập bản đồ các quy trình kinh tế được thúc đẩy bởi các thành viên của cộng đồng thuế đầu cuối và hợp tác với ngành công nghiệp tư nhân, các cơ quan chính phủ và các tổ chức quốc tế.

7. Ưu tiên cạnh tranh cân bằng

Các nhà lãnh đạo cơ quan Thuế thường thấy ngành Thuế đang thực hiện một nghịch lý. Họ được yêu cầu tăng khả năng tiếp cận dữ liệu trong khi đảm bảo an ninh dữ liệu, thúc đẩy đổi mới trong khi giảm thiểu rủi ro và trở thành kỹ thuật số hoàn toàn trong khi vẫn giữ được sự tiếp xúc của con người.

Các cơ quan Thuế có thể phản ứng với những nghịch lý này bằng cách chuyển từ tư duy "Hoặc/Hoặc là" trở thành tư duy"Có, Và". Một cách để thực hiện là xem xét công nghệ như một khả năng thay vì ngăn cản.

Ngành Thuế Việt Nam trước áp lực Chuyển đổi số

Trong những năm gần đây, ngành Thuế Việt Nam đã triển khai rất nhiều công việc liên quan đến hiện đại hóa, triển khai cung cấp dịch vụ thuế điện tử. Điều này đã giúp đơn giản hóa thủ tục hành chính thuế, giảm chi phí cho doanh nghiệp và người dân, đồng thời góp phần quản lý, thúc đẩy số thu tăng trưởng nhanh và bền vững. Đó chính là bước đầu tiên, là cơ sở rất tốt để ngành Thuế hướng tới chuyển đổi số.

Đến năm 2019, Tổng cục Thuế đã hoàn thành triển khai tích hợp dịch vụ nộp thuế điện tử dành cho doanh nghiệp lên Cổng dịch vụ công quốc gia đồng thời công bố chuẩn kết nối để triển khai dịch vụ nộp thuế điện tử cho cá nhân qua Internet banking của các ngân hàng. Hiện nay có 7 ngân hàng đã cung cấp dịch vụ này gồm: Vietcombank, Vietinbank, Agribank, VPBank, BIDV, MBBank, TPBank.

Các con số đưa ra trong một số báo cáo gần đây cũng cho thấy mức độ cải thiện từ ngành Thuế. Cụ thể, theo "Báo cáo đánh giá cải cách thủ tục hành chính thuế: Mức độ hài lòng của doanh nghiệp năm 2019" được Phòng Thương mại và Công nghiệp Việt Nam (VCCI) công bố, kết quả đánh giá sự hài lòng của doanh nghiệp với cơ quan thuế năm 2019 là 7,79 điểm, tương đương gần 78%, tăng 3 điểm % so với cuộc khảo sát năm 2016 và tăng 7 điểm % so với năm 2014. Trong đó, chỉ số tiếp cận thông tin về thuế tăng 0,23 điểm, sự phục vụ của công chức thuế tăng 1,5 điểm, kết quả giải quyết công việc tăng 0,41 điểm…

Lãnh đạo Tổng cục Thuế khẳng định sẽ tiếp tục duy trì, mở rộng cung cấp dịch vụ công trực tuyến trên hệ thống Dịch vụ thuế điện tử cho người dân, doanh nghiệp; mở rộng kết nối với các ngân hàng, dịch vụ thanh toán trung gian; triển khai hệ thống hóa đơn điện tử; đẩy mạnh ứng dụng công nghệ mới trong việc cung cấp thêm các dịch vụ tiện ích cho người nộp thuế. Phấn đấu trong năm 2020, ngành Thuế sẽ cung cấp thêm trên Cổng Dịch vụ thuế điện tử trên 60 dịch vụ công trực tuyến mức độ 3, mức độ 4.

Tại Báo cáo Môi trường kinh doanh toàn cầu – Doing Business 2020 do Ngân hàng Thế giới công bố, chỉ số nộp thuế của Việt Nam đã tăng 22 bậc, từ vị trí thứ 131 lên vị trí thứ 109 trong tổng số 190 quốc gia. Theo đó, phần lớn các chỉ tiêu quyết định đến chỉ số này đều có sự cải thiện.

Trong đó, thời gian nộp thuế giảm 114 giờ (từ 498 xuống 384 giờ). Trong số giờ này có 94 giờ giảm là nhờ cải cách, đơn giản hóa các thủ tục về khai thuế Giá trị gia tăng và 20 giờ giảm là nhờ những cải cách, đơn giản hóa các thủ tục về nộp và quyết toán thuế Thu nhập doanh nghiệp.

Số lần nộp thuế của Việt Nam cũng giảm 4 lần (từ 10 lần năm 2019 xuống còn 6 lần năm 2020). Tổng mức thuế suất (tỷ lệ tổng thuế và đóng góp) giảm 0,2%, từ mức 37,8% (thuế 13,3%, bảo hiểm xã hội 24,5%) năm 2019 xuống còn 37,6% năm 2020.

Như vậy, với chỉ số nộp thuế của Việt Nam tăng 22 bậc, ngành Thuế đã vượt chỉ tiêu của Chính phủ đề ra tại Nghị quyết số 02/NQ-CP (năm 2019 tăng 7 - 10 bậc về chỉ số nộp thuế), tiệm cận mục tiêu đến năm 2021, chỉ số nộp thuế tăng lên 30 - 40 bậc.

Luật Quản lý thuế số 38/2019/QH14 sẽ có hiệu lực vào 1/7/2020, sẽ là cơ sở pháp lý cho những cải cách, đơn giản hóa các quy định, trình tự thủ tục, áp dụng quản lý rủi ro trong quản lý thuế, áp dụng hóa đơn điện tử… Tuy nhiên, để thực hiện được chuyển đổi số, thì còn rất nhiều việc phải làm, mà đầu tiên là phải thay đổi nhận thức từ người lãnh đạo đến cán bộ công chức, từ cán bộ nghiệp vụ đến cán bộ làm công nghệ thông tin.

Hiện ngành Thuế cũng đặt ra 6 nhiệm vụ trọng tâm, như: xây dựng chiến lược và hoàn thiện cơ chế, chính sách chuyển đổi số kế hoạch đến 2030; Tiếp tục xây dựng, phát triển tài chính điện tử, hình thành hệ sinh thái tài chính số dựa trên kiến trúc Chính phủ điện tử; Ứng dụng công nghệ mới của cuộc CMCN 4.0 trong lĩnh vực thuế; Thiết lập môi trường làm việc điện tử ngành Thuế và kết nối với Cổng giao tiếp ngành Tài chính; Triển khai dịch vụ hạ tầng và an toàn bảo mật thông tin tài chính… phát triển năng lực quản lý thuế đối với doanh nghiệp 4.0; nâng cao chất lượng phục vụ người dân, đo lường, đánh giá mức độ hài lòng của người dân; Đào tạo cán bộ thuế nâng cao năng lực ứng dụng CNTT vào công tác quản lý thuế trong thời kỳ CMCN 4.0.

Trong thế giới kỹ thuật số, các cơ quan Thuế thông qua chuyển đổi số có thể tạo ra một nền kinh tế cạnh tranh hơn. Điều đó có thể bao gồm khuyến khích sử dụng API, thúc đẩy hóa đơn điện tử và tích hợp tốt hơn với các quy trình mới của chính phủ, giúp người nộp thuế thực hiện nghĩa vụ dễ dàng và hiệu quả hơn. Thay vì chỉ đơn giản là làm cho các doanh nghiệp nộp thuế đơn giản hơn, các cơ quan Thuế có thể đóng một vai trò quan trọng trong việc cải thiện điều kiện kinh doanh. Phát huy giá trị được cung cấp bởi công nghệ ngày nay, chuyển đổi số không chỉ giúp các cơ quan Thuế hoạt động hiệu quả hơn mà có tác động thực sự đến nền kinh tế rộng lớn hơn.

Tài liệu tham khảo

1. https://www2.deloitte.com/global/en/insights/industry/public-sector/digi....

2. https://www2.deloitte.com/content/dam/insights/us/articles/6368_building....

3. https://voicesfrompublicservice.accenture.com/unitedstates/innovation-pr....

4. https://www.accenture.com/us-en/s ervices/public-service/revenue-agency.

6. https://doanhnghiepdautu.net/nganh-thue-truoc-ap-luc-cmcn-4-0.

Theo Thông tin và Truyền thông

Tối thiểu 10 chữ Tiếng việt có dấu Không chứa liên kết

Gửi bình luận